《2017年武汉市农村信用社贷款政策,条件利率及流程》是由大铁棍娱乐网(www.datiegun.com)编辑为你整理收集在【社会万象】栏目,于2016-12-04 23:13:00整理发布,希望对你有所帮助,可及时向我们反馈。

农村信用社信贷管理情况的社会调查,农村信用社推进以县级联社为统一法人的经营管理体制,成为全社会普遍关注和讨论的焦点问题,是农村之重,目前舟曲县农村信贷也仍然存在着一些问题和不足,制约着舟曲县农村经济的发展,2017年武汉市农村信用社贷款政策,条件利率及流程.由于新政策暂未出台,因此沿用往年政策,如有变动,请以官网发布为准.

2017年武汉市农村信用社贷款政策:

农村信用社信贷管理情况的社会调查

农村信用社推进以县级联社为统一法人的经营管理体制,成为全社会普遍关注和讨论的焦点问题。是农村之重。目前舟曲县农村信贷也仍然存在着一些问题和不足,制约着舟曲县农村经济的发展,如何加强信贷管理,提高信贷资金的周转速度、使用质量和使用效率,最大限度降低信贷资产的风险度。为此,本文拟就农村信用社信贷管理运正规金融机构中唯一与农民有直接业务往来的金融机构,其改革不论是推行股份商业化经营体制,或是推行了以县联社为一级法人的经营体制,信贷管理依然是农村信用社经营管理工作的重中行的现状、问题、成因分析与解决对策,略作探讨。

一、农村信用社信贷风险管理的现状

(一)信贷管理缺乏约束机制,贷款发放操作程序不规范

农村信用社在信贷管理工作方面,有些金融法律、法规以及内部管理的规章制度已不适应金融发展的要求,在一些方面形成了管理上的空白,主要表现为:贷款调查、审查、审批,检查等制度不系统,信贷员忽视审贷分离制度,有违规放款、人情放款的现象,有的大额贷款竟然从下至上逆向审批;贷款发放的随意性大,明知它行大额贷款到期未还、企业又不能正常生产运行、仍发放新增贷款,展期贷款违规办理,联社领导口头通知,不通过有关程序或会议,在借款合同上也没有借款人签字,营业室主任(负责人)签字即可办理;贷款虽有担保抵押合同,看似手续完备齐全,而实际存在很多问题,有的贷款高价抵押,有的借据不全或是抵押品不合规定,一旦发生风险,使得贷款催收、变现困难,从而形成呆帐贷款。目前农村信用社开办的信贷业务种类较多,但合同文本管理混乱,基本要素填写不完整、不规范、担保手续不落实等问题较为突出,为降不良贷款,转贷手续不齐,借款人未亲自到场签字等现象都为信贷资产经营埋下许多风险隐患。

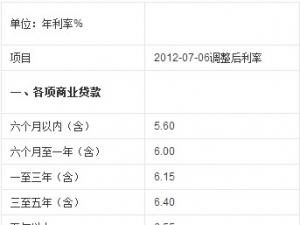

2017年武汉市农村信用社贷款条件利率及流程:

(二)信贷风险防范机制不健全。

主要反映在:一是贷款“三查”制度流于形式,贷前调查缺乏科学全面的调查论证,信贷人员有时单凭贷款人口头陈述就草率做出决定,贷时审查,有的其实就是社领导一人说了算,审批成为其它人察言观色,见机行事,贷后检查则是走马观花,伏而不入,有的贷款放了以后,就再无人过问。二是贷款担保抵押徒

有虚名,近年来,信用社为了降低贷款风险,对一些贷款实行担保、抵押,但在贷款发放上,只注重对贷款方资信的审查,却疏于对担保方资格的审查,造成担保不实,对抵押贷款,有些抵押品一不经评估,二不登记,且变现能力差,造成多头重复抵押,形成不应有的贷款风险。

(三)信贷管理运行的责任追究

信贷管理责任追究制,主要体现在三个方面:一是对责任人的责任追究。这种责任主要是对贷前调查岗不尽职调查的第一责任人进行追责;二是对审查失职的责任追究。这种责任主要是对联社信贷管理和风险管理部门人员的追责;三是对集体决策失误的责任追究。这种责任主要是对审贷委员会成员及联社理事长的追责。从追责的程度上看,全方位、多层次、立体型的推行责任追究,既体现了风险同控、责人共担的原则,也强化了农村信用社信贷的运行管理。

二、农村信用社信贷管理运行中存在的问题及成因分析

按理说农村信用社在信贷领域就不应该存在大的问题,但调查显示即或是规章制度再健全、操作流程再规范、体制运行再合理、处罚机制再有力,也不可避免地隐埋着以下问题,并不可遏制地一而再、再而三地发生着。其具体表现在于:

(一)贷风险管理制度执行尚未到位

从农村信用社内部控制风险的角度分析, 信贷风险主要源于贷款的“三查”制度执行不力,“三查”工作做得不深不细。主要表现为:一是信贷人员作不出有深度的调查, 没有对相关的数字进行核实。只是根据企业提供的相关文字材料做出调查结论, 使贷款在发放前就存在安全隐患; 二是贷后检查落实不到位,信贷人员到贷款企业了解情况的时间少, 无法及时把握企业生产经营变化情况, 不能真实反映企业实际情况, 造成贷款预警机制失灵; 三是没有建立起直观科学的风险控制指标体系, 相关指标分布比较零散, 不具有系统性, 而每一个分项指标又很难说明企业的财务变化趋势和贷款所面临的风险程度, 可操作性差。

(二)信贷风险管理质量反映不够真实

据调查,冒名、借名贷款触目惊心,贷款垒大户较为普遍,由于信用社在前些年的粗放管理经营,一些别有用心的借款人钻信用社信贷管理的漏洞和政策的空子,利用假身份证、假户口簿冒名贷款;另一方面,就是少数信用社的信贷员人为为借款人造假冒名、借名贷款,从中谋取个人私利和好处。这两方面的贷款

不仅过去有,现在也依然存在着,且潜藏有很大的案件隐患。如近期某市银监部门针对农村信用社正开展有声势、大规模的假、冒名贷款专项治理活动,就可见其存在的严峻性和严重性。除此,更有甚者采取吸收存款、发放贷款不入账的办法,违规经营,非法某利,无论内在的还是外在的都给信用社经营带来了巨大破坏性和生存危机。在农村信用社信贷管理运行中,最头痛的问题之一就是垒大户贷款。这些垒大户贷款,主要是借款人在生产经营过程中,因扩大再生产的需要或流动资金的紧张,在没有偿还原借款的情形下,再要求追加借款而信用社多为被动牵制的行为。再就是在长期的经营中,信用社为保全债务,通过利转本长期积累形成的。由原来的几万元翻到十几万元,原来的十几万元翻到几十万元,甚至上百万元,导致客户在偿还债务的主观意识上悲观消极。主要表现在三点:一没偿还债务信心;二没偿还债务承受能力;三也失去了信用。从而造成信用社的信贷资产质量日趋恶化,看活却不活,看似正常却不正常。比如,某县级联社原只发放给某水泥厂几百万元贷款,现在因利转本已达到了二千多万元,形成了重大风险